پرایس اکشن چیست؟

به بیان ساده پرایس اکشن یک تکنیک معامله گری و تحلیل بازار است که به معامله گر این امکان را میدهد تا با استفاده از حرکات واقعی قیمت تصمیمات خود برای انجام معاملات را بگیرد؛ برخلاف دیگر تریدرها که با استفاده از اندیکاتورهایی که همیشه عقب تر از قیمت فعلی بازار هستند اقدام به تحلیل حرکات قیمت میکنند (توجه داشته باشید که اصلا منظور ما این نیست که استفاده از اندیکاتورها برای انجام تحلیل و معامله مناسب نمیباشد).

اکثر اندیکاتورها از قیمت فعلی بازار عقبتر هستند و در واقع تحلیل اطلاعات گذشته قیمت را با استفاده از فرمول خود نشان میدهند. با استفاده از برخی روشهای معامله گری خاص اطلاعات گذشته میتوانند به تریدر کمک کنند تا بتواند حرکات بعدی بازار که به احتمال زیاد به زودی رخ خواهند داد را تشخیص دهد، در حالی که با استفاده از اندیکاتورها باید صرفا حرکات بعدی بازار را حدس بزنیم.

پرایس اکشن

پرایس اکشن با استفاده از تحلیل الگوهای قیمت تلاش میکند تا نظم حاکم بر بازار که گاهی اوقات تصادفی به نظر میرسد را به شیوه ای بهتر به معاملهگر ارائه دهد. در واقع پرایس اکشن تریدرها چند گام فراتر میروند; سوال اصلی آنها این نیست که چه اتفاقی در حال رخ دادن است; بلکه این است که چرا این اتفاق دارد میافتد! بنابراین میتوانند تصمیمات بهتری بگیرند.

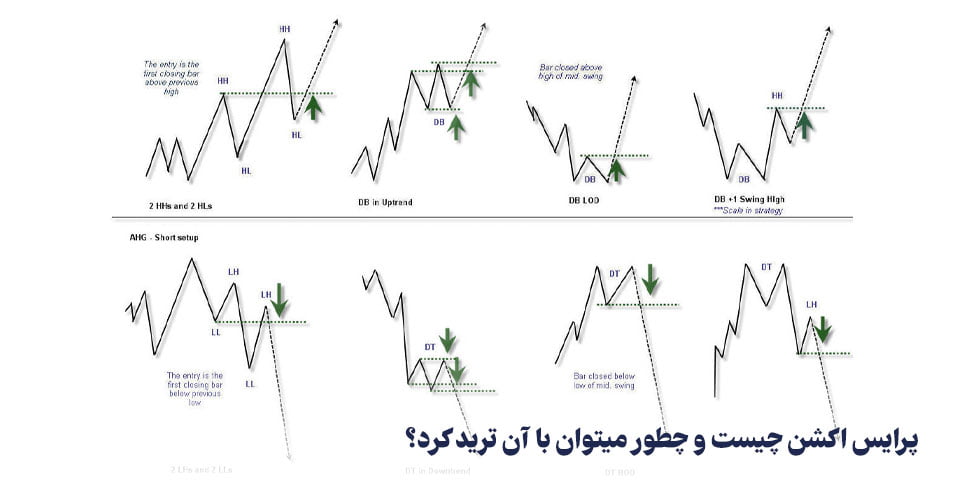

سویینگ ها (نقطه عطف بالا و پایین بازار یا همان High و Low تست کردن حمایتها و مقاومتها و روندهای تثبیت؛ نمونههایی از پرایس اکشن هستند.) نمودارهای شمعی ژاپنی و نمودارهای میله ای ابزارهای مهمی برای تحلیل با استفاده از روش پرایس اکشن میباشند.

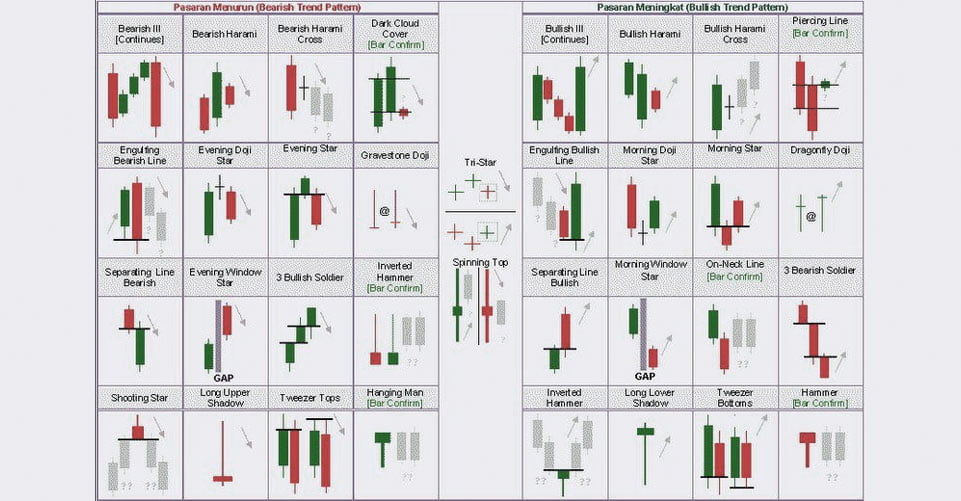

الگوهای شمعی مانند هارامی، اینگولفینگ، شوتینگ استار و … همگی مواردی هستند که در تحلیلگری به سبک پرایس اکشن با آن موجه خواهید شد.

پرایس اکشن تریدر کیست؟ (Price Action Trader)

معامله گری که از روش پرایس اکشن استفاده میکند را پرایس اکشن تریدر میگویند. این دسته از تریدرها همه چیز را ساده میبینند که در واقع روش بسیار موثری در معامله گری است؛ همه چیز را ساده ببین! این تریدرها نوسانات قیمت، الگوهای نموداری، حجم معاملات و دیگر اطلاعات بازار را برای ورود به معاملات با یکدیگر ترکیب میکنند.

البته این به بدان معنا نیست که این بهترین روش برای تحلیل بازار است. استفاده از این روش به درک خوبی از بازار نیاز دارد تا تریدر بداند که بازار چگونه حرکت میکند و نظم درونی آن به چه صورتی است، اما مزیت این روش این است که تقریبا در هر بازاری کار میکند؛ بازار سهام، فارکس، فیوچرز، طلا، نفت و … . نابترین نوع از پرایس اکشن تریدرها به Tape Trader مشهور هستند.

آنها برای انجام معاملات خود نیازی به چارت ندارند و تنها به دنبال مناطق حمایتی و مقاومتی برای کسب سود هستند. ابزار اصلی آنها در پنجره Time و Sales و یا گاهی Depth of Market خلاصه میشود.

مزایای معامله گری بر اساس پرایس اکشن

۱- رایگان است! تریدرهای پرایس اکشن نیازی به نرم افزارهای اضافی ندارند. کندل، بار، نقطه یا هر نوع نمودار دیگری میتواند اطلاعات لازم را به این تریدرها ارائه دهد.

۲- این روش در هر بازار و در هر موقعیتی کاربرد دارد. سهام، فارکس، آتی، کالا و … .

۳- با استفاده از هر نرم افزاری میتوان تحلیل پرایس اکشن را انجام داد؛ نینجا تریدر، ترید استیشن، متاتریدر و یا هر نرم افزار دیگری.

۴- سریع است! تاخیر قیمتی وجود ندارد، در واقع اطلاعات تاریخ گذشته در معاملات شما نقشی نخواهند داشت.

۵- روشی همه جانبه است که همه چیز را با هم ترکیب میکند اما تداخل اطلاعات وجود ندارد.

۶- با همه مزایایی که روش پرایس اکشن دارد، اما یادگیری آن نیاز به صرف زمان و تمرین خواهد داشت؛ باید به این نکته توجه داشت که کلید اصلی یادگیری این روش تمرین مداوم است.

نکاتی در خصوص الگوها و ستاپ های پرایس اکشن

۱- تحلیلگر پرایس اکشن به مشاهده اندازه نسبی، شکل، موقعیت، رشد و حجم شمعها نگاه میکند.

۲- در این روش معمولا از سایر ابزارهای تحلیل تکنیکال مثل میانگین متحرک، خط روند و دامنه معاملاتی نیز استفاده میشود.

۳- استفاده از پرایس اکشن برای سفته بازی الزاما به معنای نادیده گرفتن تمام روشهای تحلیل تکنیکال نیست. اما یک تحلیلگر پرایس اکشن میتواند برای ساخت استراتژی خود صرفا بر روی درک رفتاری پرایس اکشن تمرکز کند.

۴- به طور کلی، الگوهای پرایس اکشن با هر شمع شکل میگیرد و معاملهگر به دنبال الگوهای مختلف است که به ترتیب خاصی شکل بگیرند و بدین ترتیب ستاپ شکل میگیرد که به سیگنال خرید و فروش منتج میشود.

۵- معامله گر پرایس اکشن از ستاپ برای تعیین نقاط ورود و خروج استفاده میکند. هر ستاپ یک نقطه بهینه برای ورود دارد. معامله گران حرفهای معیارهای خود را برای ورود و خروج دارند که این معیارها بر اساس تجربه چندین ساله شکل گرفتهاند.

لازم به ذکر است که معمولا یک ستاپ ساده به تنهایی برای ورود به معامله کافی نمیباشد، بلکه باید از ترکیب شمعها، الگوها و ستاپها استفاده کرد.

- زمانی که معامله گر به این نتیجه رسید که سیگنال پرایس اکشن به اندازه کافی قوی است، آنگاه منتظر یک نقطه مناسب برای ورود یا خروج میمانند که به آن تریگر گفته میشود.

- در هنگام معامله ممکن است سیگنالی مشاهده شود اما آنها تریگر نیستند چون باید شمع مورد نظر بسته شود تا سیگنال معتبر باشد.

- بعد از ورود به معامله باید حد ضرر مشخص شود.

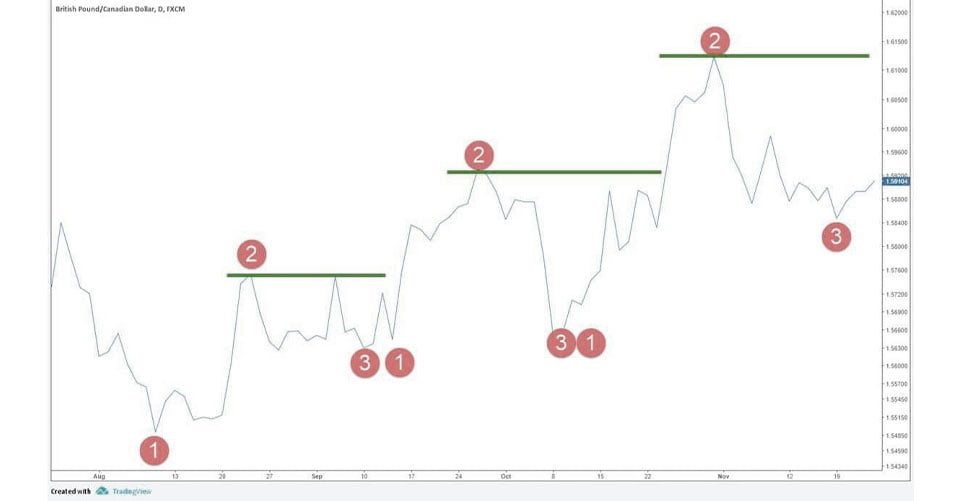

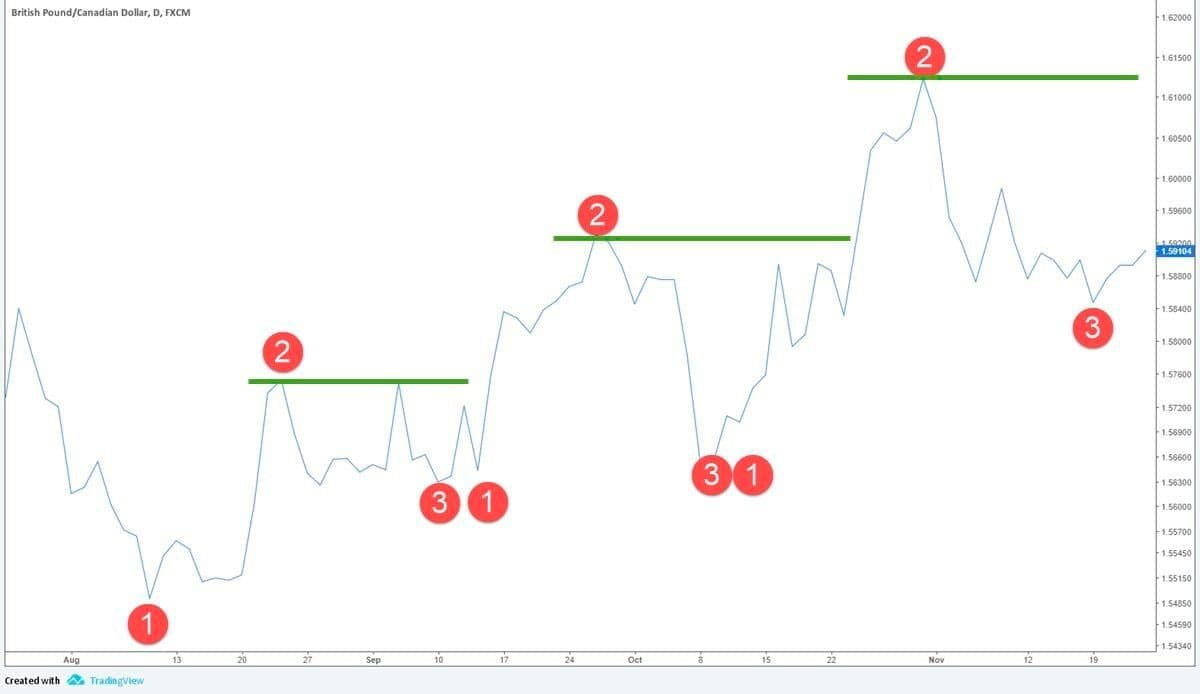

قانون “تلاش دوباره”

یکی از مشاهدات کلیدی معامله گران پرایس اکشن این است که بازار اغلب بعد از شکست سطوح یا اصلاحی شدن، دوباره به آن سطح باز میگردد. اگر بازار به یک نقطه معین برگردد، آنگاه معامله گر انتظار دارد که بازار یا به مسیر خود ادامه بدهد و یا مجدد برگردد، در چنین شرایطی معامله گر نباید اقدامی انجام دهد تا اینکه بازار یکی از این دو راه را انتخاب کند. وقتی بازار از این مرحله بگذرد و یکی از این دو حالت را انتخاب کند، آنگاه احتمال موفقیت معامله بسیار زیاد خواهد بود. بنابراین در چنین موقعیتی باید برای دومین نقطه ورود منتظر بمانیم.

برای مثال، اگر در دومین تلاش، فروشندگان سعی میکنند قیمت را به کف جدیدی ببرند و اگر این تلاش شکست بخورد آنگاه کف دوقلو شکل خواهد گرفت و در چنین نقطهای فروشندگان نظر خود را تغییر داده و میخرند. بنابراین فروشندگان هم به خریداران ملحق شده و یک فشار خرید قوی ایجاد میشود. فرض کنیم بازار خط روند یا دامنه معاملاتی را میشکند. سپس بازار مجدد به این سطح شکسته شده بر میگردد و بجای اینکه به مسیر قبلی خود ادامه دهد، بر میگردد و به شکست ادامه میدهد، این حالت را “تایید” گویند.

معامله گران به دام افتاده

معامله گران به دام افتاده اصطلاح رایجی درپرایس اکشن است و به معامله گرانی اشاره دارد که در سیگنال ضعیف وارد بازار شدهاند و یا بدون دریافت تأیید وارد شدهاند. این معامله گران در ضرر هستند چون بازار در جهت مخالف معامله آنها پیش رفته، یعنی اگر پرایس اکشن به حد ضرر آنها برخورد کند، آنگاه پوزیشن معاملاتی آنها بسته میشود.

بسیاری از معامله گران از حد ضرر استفاده میکنند تا اگر بازار در جهت مخالف حرکت کرد آنها از پوزیشن خود خارج شوند. این حالت باعث میشود حد ضررهایی که توسط معاملهگران به دام افتاده مشخص شدهاند به سفارشاتی تبدیل شوند که جهت مخالف بازار را تقویت کنند. تمام استراتژیهای مربوط به معامله گران به دام افتاده همگی بر پایه روش های ال بروکس است.

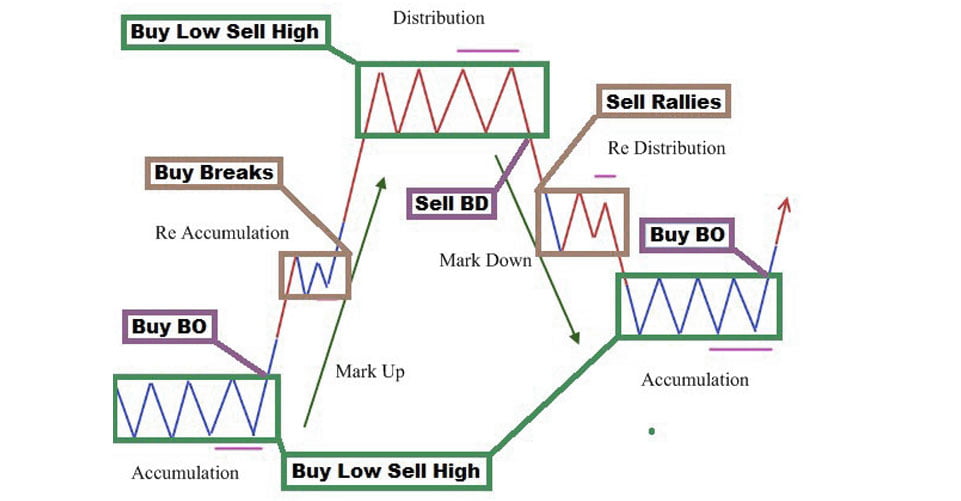

تعریف روند و دامنه معاملاتی

مفهوم روند یکی از اساسی ترین مفاهیم در تحلیل تکنیکال است. روند یا نزولی و یا صعودی است. در روند صعودی قیمتها دائما در حال افزایش و در روند نزولی قیمتها دائما در حال کاهش هستند. به همان نسبت که تعریف روند ساده است، تحلیل آن دشوار و پیچیده است. به عبارت دیگر فرض اساسی در تعریف روند وجود هم بستگی است. یعنی زمانی که در روند هستیم بازار در همان جهت قبلی به حرکت خود ادامه خواهد داد. در تصویر زیر یک روند نزولی داریم که دائما در حال افت است و در قسمتهای صعودی، اصلاح صورت گرفته است.

معامله گر پرایس اکشن در هر تایم فریمی باید در ابتدا صعودی، نزولی و یا اصلاحی بودن روند بازار را مورد بررسی قرار دهد. بازار اصلاحی زمانی شکل میگیرد که بازار در سقف و کف برگردد تا در یک دامنه قیمتی مشخص باقی بماند. تعریف دامنه معاملاتی چندان واضح و مشخص نیست. اما به طور کلی هر وقت روند واضح نبود، آنگاه دامنه معاملاتی داریم. دامنه معاملاتی را میتوان کانال افقی نیز نامگذاری کرد. تصویر زیر یک دامنه معاملاتی را نشان می دهد که بازار در سقف و کف برگشته است و در یک دامنه قیمتی مشخص نوسان میکند.

معرفی انواع الگوهای پرایس اکشن

اجزاء مختلف یک شمع عبارتند از:

- قیمت باز: اولین قیمت

- قیمت پایانی: آخرین قیمت

- بالا: بالاترین قیمت

- پایین: پایین ترین قیمت

- بدنه: بخشی از شمع که بین قیمت باز و بسته قرار دارد.

- دُم یا سایه (بالایی و پایینی): قسمتی از شمع که بین قیمت باز و پایانی قرار ندارد.

- شمع اصلاحی: شمع اصلاحی بدنه ندارد یعنی قیمت باز شدن و پایانی هر دو یکی هستند، بنابراین هیچ تغییر در طی آن دوره زمانی رخ نداده است. به این شمع اصلاحی میگویند چون بازار در آن شمع فقط بین یک سقف و کف در نوسان بوده، در چنین حالتی اگر تایم فریم پایینتر را ببینیم ممکن است در آن شمع یک دامنه معاملاتی شکل گرفته باشد.

- شمع روندی: شمعهای روندی یا صعودی هستند یا نزولی که حتما باید بدنه داشته باشند. یعنی نقطه پایانی شمع از نقطه شروع شمع فاصله دارد.

- شمع روند صعودی: در چنین شمعی، قیمت پایانی بالاتر از قیمت اولین معامله قرار میگیرد. ممکن است که بازار در آن شمع چند مرتبه بین قیمت بالاو پایین نوسان کرده باشد ولی در آخر بالاتر از قیمت اولین معامله، بسته شده است.

- شمع روند نزولی: در چنین شمعی، قیمت پایانی پایینتر از قیمت اولین معامله قرار میگیرد.

- شمعهای در جهت روند: اینگونه شمعها، شمعهایی هستند که در جهت روند بازار هستند. یعنی شمع روند صعودی در یک بازار صعودی، همان شمع در جهت روند است و در بازار نزولی، شمع روند نزولی همان شمع در جهت بازار است.

- شمعهای مخالف روند: شمعهایی هستند که در جهت مخالف روند شکل بگیرند.

- شمعهای فرار (BAB): اینگونه شمعها، شمعهایی هستند که به اندازه دو انجراف معیار از اندازه متوسط بزرگتر هستند.

- شمعهای بدون سایه: شمع بدون سایه یعنی شمع روندی که تماما بدنه است و هیچ سایه ای در بالا و پایین آن وجود ندارد.

بعضی از شمعها فقط در یک طرف سایه ندارند. مثلا سایه بالایی دارند و سایه پایینی ندارند. وقتی در یک روند قوی، شمع بدون سایه شکل میگیرد به این معنی است که در طول آن شمع فشار خرید یا فروش یکسان بوده است، بنابراین این حالت یک سیگنال قوی برای ادامه روند است. در چنین حالتی میتوان از سبک ال بروکس برای ورود استفاده کرد که در این روش میتوان یک تیک بالاتر یا پایینتر از شمع مورد نظر سفارش خرید یا فروش گذاشت. در چنین شرایط معامله گر باید خیلی سریع عمل کند تا slippage (تفاوت نقطه سیگنال و نقطه ورود) افزایش پیدا نکند.

- اینساید بار: شمع اینسایدبار کوچک است و در دامنه بالا و پایین شمع قبلی جای میگیرد. یعنی سقف آن از سقف شمع قبلی پایینتر است و کف آن از کف شمع قبلی بالاتر است.

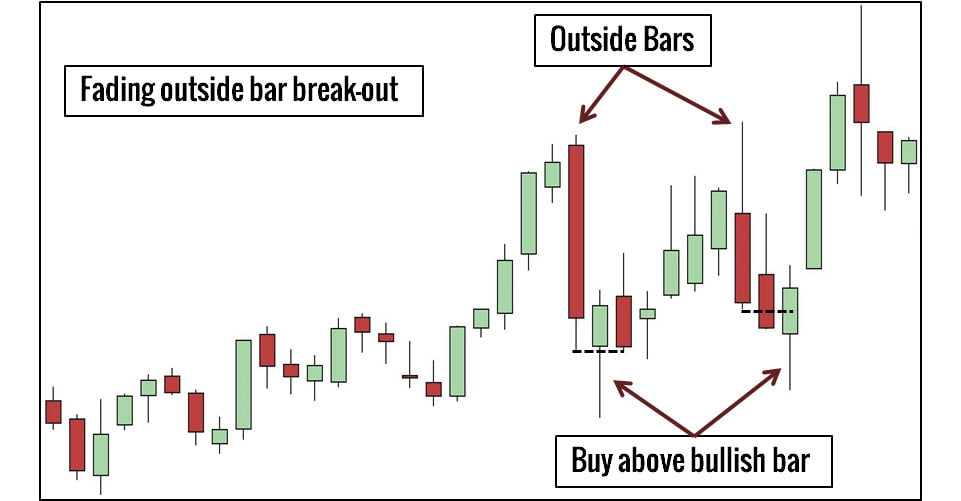

- اوتساید بار یا شمع بیرونی: اوتساید بار از شمع قبلی خود بزرگتر است و کاملا با آن همپوشانی دارد. سقف آن بزرگتر از شمع قبلی و کف آن کوچکتر از شمع قبلی است.

اوتسایدبار چیست؟

مفهوم اوتسایدبار این است که در شمع قبلی از آن بی تصمیمی وجود داشته ولی سپس بازار در شمع اوتسایدبار تصمیم خود را میگیرد و قیمت بالا یا پایین میرود. ممکن است که تعریف آن ساده باشد، اما ترکیب اوتساید بار با پرایس اکشن های دیگر میتواند به برتری معامله گران منجر شود. با این وجود محل قرار گیری آنها از همه چیز مهمتر است. اگر کف اوتساید بار به وسط نزدیک باشد، آنگاه این حالت شبیه به دامنه معاملاتی است زیرا نه خریداران و نه فروشندگان نتوانستند بر یکدیگر غلبه کنند. در شکل زیر بعد از سقف قیمتها، اوتسایدبار شکل گرفته است که نشان دهنده شکست در ادامه روند است.

این حالت به ما سیگنال میدهد که یک اصلاح بزرگ در انتظار است. اگر اوتسایدبار در وسط دامنه معاملاتی شکل بگیرد، معاملهگران پرایس اکشن آن را نادیده میگیرند. زمان که اوتسایدبار در اصلاح یک روند قوی قرار بگیرد، آنگاه در چنین حالتی شمع اصلاحی نیست و نشان دهنده تمایل خیلی قوی برای ادامه اصلاح است.

برای مثال اگر یک شمع اوتسایدباری نزولی در اصلاح روند صعودی شکل بگیرد نشانه این است که این اصلاح نزولی به مسیر خود ادامه خواهد داد. اگر علاوه بر این شمع دلایل دیگری برای فروش وجود داشته باشد، آنگاه میتوانیم منتظر بمانیم تا از فروش سود کنیم. در این حالت، خریدارانی که حد ضرر تعیین کرده اند به دام میافتند و بعد از اینکه بازار بر میگردد، خریداران هم شروع به فروش میکنند که این خود فشار فروش ایجاد میکند. عکس این حالت برای روند نزولی نیز برقرار است.

الگوی اینسایدبار – اوتسایدبار – اینسایدبار (ioi)

این یک ستاپ برای شکست در جهت مخالف روند است. این الگو ارتباط نزدیکی با الگوی ii دارد. در زیر چارت پوند/ ین را داریم که الگوی ioi را تشکیل داده است. در این الگو ابتدا یک اینسایدبار، سپس یک اوتساید بار و بعد دوباره یک اینسایدبار شکل میگیرد. این الگو در شکل زیر نشان داده شده است.

الگوی شمع های کوچک

مفهوم شمعهای کوچک باید در محل شکل گیری آنها بررسی شود. به طور کلی، شمعهای کوچک نشان دهنده این هستند که طرفین بازار اشتیاق ندارند. همچنین یک شمع کوچک می تواند به معنای توقف در خرید و فروش باشد چون طرفین منتظر هستند ببینند که آیا نیروی مخالف بازار وارد بازی میشود یا خیر.

شمع کوچک میتواند به معنای عدم توافق بین نیروهایی باشد که بازار را به یک طرف کشانده اند، پس نشانه برگشت است. بنابراین مفهوم شمع کوچک به محل پیدایش آن بستگی دارد. برای مثال، در بعضی مواقع شمع کوچک به معنای ایست در روند است، یعنی یک پولبک در روند ایجاد میشود و شمعهای کوچک در انتهای پولبک شکل میگیرند، پس فرصت مناسبی برای خرید در جهت روند است. اما در سایر شرایط ممکن است نشان دهنده روند باشد پس سیگنال برگشت می دهد.

الگوی ii و iii و ii: یک الگوی اینساید بار است که از دو اینسایدبار پشت سرهم تشکیل شده است. الگوی iii هم سه اینسایدبار پشت سرهم هستند. اکثر اوقات این شمعها کوچک هستند. در شکل زیر الگوی iii را داریم:

معامله گرانی که از جهت بازار مطمئن نیستند اما از حرکت بعدی مطمئن هستند میتوانند همزمان در بالا و پایین الگوی ii یا iii به ترتیب سفارش خرید و فروش بگذارند، سپس منتظر میمانند که بازار این الگوی اصلاحی را بشکند. بعد از اینکه بازار این الگوی اصلاحی را شکست، معامله گران در یک جهت وارد معامله میشوند و سفارشی که در جهت دیگر گذاشتند تبدیل به حد ضرر میشود.

ال بروکس یک ستاپ رایج معرفی کرده که در آن از الگوی ii استفاده میکند؛ این ستاپ به این صورت است که اگر در یک روند قوی که قبلا خط روند شکسته شده، الگوی ii شکل بگیرد آنگاه اگر بازار این روند را دوباره بشکند سیگنال برگشت داریم. اینسایدبارهای کوچک به این معنی هستند که فشار خرید و فروش به یک میزان برابر است. سفارش خرید در حال انتظار باید یک تیک در جهت خلاف اولین شمع در الگوی ii قرار بگیرد و احد ضرر هم باید تیک بالاتر از شمع اول در جهت مخالف قرار بگیرد.

روند

روند به دو شکل صعودی و نزولی است. در روند صعودی، سقفها و کفهای بالاتر و در روند نزولی هم سقفها و کفهای پایینتری شکل میگیرند. برای مشخص کردن روند، سقفها را به هم و کفها را هم به وصل میکنیم، این خطوط شیبدار، نشانگر جهت روند هستند. روند زمانی شکل میگیرد که بازار ۳ یا ۴ گام متوالی شکل دهد. برای مثال در روند صعودی، سقفها و کفهای بالاتری داشته باشیم، نکته مهم این است که سقفها و کفهای بالاتر باید بعد از بسته شدن شمع بررسی شوند. اگر قبل از بسته شدن شمع تصمیم بگیریم که این یک سقف بالاتر است، آنگاه این ریسک وجود دارد که بازار بر خلاف انتظار ما برگردد.

سوئینگ

در روند صعودی یعنی یک سقف بالاتر که به آن سوئینگهای (swing high) هم میگویند. که بعد از آن پولبک شکل میگیرد و در کف بالاتر تمام میشود. عکس این حالت در روند نزولی نیز صدق کرده و سوئینگ لو (swing low) ایجاد میشود. زمانی که بازار خط روند را میشکند، آنگاه فاصله بین آخرین سوئینگ تا نقطه شکست، “خط روند میانی” یا “گام” نامیده میشود. بعد از یک گام صعودی، یک M نزولی داریم که سوئینگ را شکل میدهد. به طور کلی، معامله گران پرایس اکشن در روند استاندارد به دنبال ۲ یا ۳ سوئینگ هستند.

خط روند میکرو

همانطور که اشاره شد وقتی برای مدتی سقفها و کفهای بالاتری داشته باشیم، آنگاه میتوان خط روند رسم نمود. اما خط روند میکرو زمانی ایجاد میشود که تمام یا اکثر سقفها و کفها در یک دوره کوتاه و در طی چند شمع شکل بگیرد. یعنی همانطور که شکست در یک روند نزولی ممکن است شکست بخورد، خطوط روند میکرو هم شکسته میشوند و شکست آنها هم میتواند غیرواقعی باشد.

برای معامله در شکست خط روند میکرو، سفارش در حال انتظار را یک تیک بالاتر یا پایینتر از شمع قبلی قرار میدهیم، که بتوان در جهت روند وارد شد. خط روند میکرو معمولا در اصلاح روند اصلی و یا پولبک استفاده میشود و برای نقطه شکست و پایان خط روند سیگنال قوی ارائه میدهد.

اگر بازار از این شمع بالاتر برود یعنی شکست خط روند میکرو، واقعی بوده و بازار به روند صعودی خود ادامه خواهد داد. در روند صعودی، شمعی که خط روند نزولی میکرو را میشکند یک شمع صعودی قوی است که همان شمع سیگنال نیز میباشد.

اسپایک و کانال

اسپایک همان ابتدای روند است که بازار با قدرت در جهت روند جدید حرکت میکند. که اغلب در ابتدای روز و در چارت طی روز شکل میگیرد. سپس سرعت آن کم شده و وارد یک کانال باریک میشود که به آرامی در جهت روند حرکت میکند. بعد از اینکه کانال شکسته شد، بازار معمولا به سطح شروع روند بر میگردد و سپس وارد دامنه معاملاتی میشود. این دامنه معاملاتی معمولا بین دو سطح شروع روند و شکست کانال است. کانال و اسپایک شکاف زمانی رخ میدهد که در نقطه شروع روند، شکاف داشته باشیم. یعنی یک شکاف عمودی بین سقف شمع حاضر و کف شمع بعد وجود داشته باشد.

پولبک

پولبک جایی است که روند موجود دچار وقفه و یا اصلاح میشود. اما این اصلاح از نقطه شروع روند و یا نقطه شکست فراتر نمیرود. اگر پولبک از نقطه شروع روند فراتر برود، آنگاه یک برگشت یا شکست نادرست است و نه یک پولبک. در یک روند قوی، پولبک برای زمان زیادی ادامه دارد تا اینکه یک گام دیگر شبیه به روند شکل دهد. همانند یک روند معمولی، یک پولبک بزرگ نیز دو گام دارد، به عبارتی معامله گران پرایس اکشن انتظار دارند که بازار به تلاش دوباره پایبند بماند و بنابراین منتظر دومین سوئینگ در پولبک هستند که شکست بخورد و بازار در جهت روند قبلی به حرکت ادامه دهد.

یکی از روشهای پرایس اکشن برای اینکه در انتهای پولبک و در جهت روند وارد شود این است که در پولبک روند صعودی تعداد سقفهای بالاتر و در پولبک نزولی تعداد کفهای پایینتر را بشمارد. به عبارت دیگر، در یک پولبک که در روند صعودی شکل گرفته، سقفها به ترتیب پایینتر شکل میگیرند تا اینکه توسط یک شمع که بالاتر از سقف شمعهای قبلی شکل میگیرد، شکسته میشوند که به آن شمع ۱High و در روند نزولی شمع ۱Low گفته میشود.

اگر بعد از ۱H، پولبک تمام نشود و روند ادامه نیابد، آنگاه بازار چند شمع نزولی دیگر شکل میدهد که سقفها پایینتر از قبلی هستند تا اینکه یک شمع شکل میگیرد که سقف آن بالاتر از سقف قبلی است. این شمع ۲h است و این فرآیند ادامه دارد تا اینکه روند به حرکت خود ادامه دهد یا تا اینکه پولبک به دامنه معاملاتی یا برگشت تبدیل شود.

وقتی پولبک یک خط روند میکرو باشد، آنگاه ۱H و ۱L سیگنالهای معتبری هستند. بنابراین اگر بازار به قانون “تلاش دوباره” پایبند باشد، آنگاه امن ترین نقطه ورود به روند ۲H و ۲L خواهد بود. در واقع “پولبک دو گامی” به عنوان رایجترین نوع پولبک شکل گرفته است. از طرف دیگر در یک روند قوی معمولا پولبکها ضعیف هستند و شمارش Hها و Lها دشوار خواهد بود. در چنین روندی، ممکن است که دو سوئینگ نزولی شکل بگیرد اما نمیتوانیم ۱H و ۲H را شناسایی کنیم.

در مقابل، معامله گران پرایس اکشن به دنبال شمع روندی نزولی هستند که وقتی بعد از آن یک شمع صعودی با سقف پایینتر شکل بگیرد، آن را به عنوان گام اول در پولبک در نظر بگیرند و بعد به دنبال شمع سیگنال ۲H میگردند. یک روش ساده برای ورود این است که سفارش خرید را یک تیک بالاتر از H یا یک تیک پایینتر از L قرار بدهیم و همینطور که شمع بعدی در حال شکل گیری است منتظر باشیم که سفارش اجرا شود. اگر سفارش در شمع بعد اجرا شود، آنگاه این شمع ورود است و شمع H یا L شمعهای سیگنال هستند.

سپس حد ضرر هم یک تیک پایینتر از H یا یک تیک بالاتر از L خواهد بود. شمارش Hها و Lها یکی از روشهای پرایس اکشن برای معامله پولبک است که برای دریافت نشانههای بیشتر باید به سایر سیگنالهای پرایس اکشن نیز توجه شود. معامله گر پرایس اکشن انتخاب میکند که باید در کدام یک از سیگنالها تخصص پیدا کند و چگونه آنها را ترکیب کند.

الگوی شمع برگشتی

شمع برگشتی سیگنال برگشت روند حاضر را صادر میکند. یعنی معامله گر باید شمع سیگنال را به نشانه برگشت جهت بازار در نظر بگیرد. قیمت پایانی در یک شمع صعودی برگشتی باید با فاصله زیادی از قیمت اولین معامله قرار بگیرد و سایه پایینی بزرگ (۳۰ الی ۵۰ درصد از ارتفاع شمع) و سایه بالایی نداشته باشد یا کم باشد. همچنین باید همپوشانی کمی با شمعهای قبل از خود داشته باشد و سایه پایینی آن از شمعهای قبلی پایینتر باشد.

لازم به ذکر است که ویژگیهای شمع نزولی برگشتی کاملا برعکس است. اگر سقف یا کف، بالاتر یا پایینتر از حالت طبیعی شکل بگیرد آنگاه احتمال برگشت بیشتر است. برای مثال در برگشت صعودی، سایه پایینی شمع، پایینتر از شمعهای قبلی است. در شکل زیر مشاهده میشود که روند نزولی بعد از پیدایش شمع برگشتی صعودی برمیگردد.

شمع برگشت صعودی را میتوان اینگونه از نقطه نظر پرایس اکشن تحلیل کرد:

این شمع نشان میدهد که فشار فروش به نقطه اوج خود رسیده و حالا باید خریداران با قدرت وارد بازار بشوند، قدرت را در دست بگیرند و قیمت خود را غالب نمایند. این حالت باعث میشود که با سرعت و شیب زیاد افزایش یابند. اسکلپرها که در این کف فروخته بودند، حال مجبور به خرید میشوند، که این باعث تقویت حرکت صعودی خواهد شد.

شکست خط روند وقتی بازار برای مدتی در یک روند قوی بوده، با رسم یک خط روند میتوان زمان اصلاح را متوجه شد.

هر گونه اصلاح به شکست خط روند منجر میشود و نشانه ضعف است. به عبارتی نشانگر این است که احتملاً بازار به زودی تغییر جهت دهد و یا حداقل سرعت پیشرفت روند برای مدتی کند خواهد شد.

کف و سقف دوقلو

وقتی بازار به یک نقطه اوج میرسد، معمولا پولبک میزند تا دوباره به این نقطه اوج برسد. بعد از اینکه مجدد به این نقطه رسید، بازار برمی-گردد، این حالت برگشت دو مرتبه بازار را را الگوی پرچم نزولی سقف دوقلو و یا پرچم صعودی کف دوقلو و یا همان “سقف و کف دوقلو” گویند. این الگو نشان دهنده این است که حرکت اصلاحی ادامه خواهد یافت.

بروکس اشاره کرده است که بعد از سقف و کف دوقلو احتمال پولبک زیاد است و به ۵۰ تا ۹۵ درصد از سقف و کف دوقلو بر میگردد، که این حالت شبیه به الگوی کلاسیک سر و شانه است. نحوه معامله الگوی کف و سقف دوقلو اینگونه است که برای مثال در کف دوقلو، سفارش خرید در حال انتظار را یک تیک بالاتر از شمعی که کف دوم را شکل داده قرار میدهیم. اگر سفارش انجام شود، آنگاه حد ضرر را یک تیک پایینتر از همان شمع قرار میدهیم.

الگوی دوگانه سقف و کف دوقلو (Double top twin and double bottom twin)

وقتی چند شمع با بدنه نسبتا بزرگ و سایه کوچک داشته باشیم که سایه بالایی یکسانی داشته باشند و در بالاترین نقطه چارت شکل بگیرند، آنگاه الگوی دوگانه سقف دوقلو داریم. عکس این حالت الگوی دوگانه کف دوقلو است. این الگوها در تایم فریم کوچکتر در قالب سقف و کف دوقلو شکل میگیرند.

سیگنالهای شکل گرفته در تایم فریم کوچکتر معمولا سریعتر و ضعیفتر هستند پس وقتی بنظر میرسد که این الگوها در حال شکست هستند، معامله گر پرایس اکشن در جهت مخالف سیگنال وارد معامله میشود. به عبارت دیگر الگوهای دوگانه سقف و کف دوقلو، الگوهای در جهت روند هستند.

تحلیلگر پرایس اکشن پیش بینی میکند که سایر تحلیل گران در تایم فریم کوچکتر به سیگنال سقف و کف دوقلو عمل خواهند کرد و بازار برخلاف آنها حرکت خواهد کرد، پس معامله گر پرایس اکشن هم بر خلاف جهت آنها معامله میکند و سفارش خرید را یک تیک بالاتر از سقف یا پایینتر از کف قرار میدهد. نکته حائز اهمیت این است که “معامله گران به دام افتاده” باعث میشوند که حرکت مورد انتظار بازار سرعت و شدت بیشتری داشته باشد.

الگوهای دوگانه معکوس (دوقلوی بالا-پایین و دوقلوی پایین-بالا) down-up or up-down twin

در این الگو شمع روندی متوالی داریم که در جهت مخالف یکدیگر شکل میگیرند. اندازه بدنه و سایه شمعها یکسان است. وقتی این الگو در روند شکل بگیرد، سیگنال برگشتی صادر میکند. اگر این الگو در تایم فریم بالاتر دیده شود، معادل تک شمع برگشتی است. حال اگر شمعها سایه نداشته باشند، آنگاه سیگنال دریافتی قویتر خواهد بود. برای مثال، در یک روند نزولی که دوقلوی پایین و بالا شکل گرفته است، اگر شمعها سایه پایینی نداشته باشند آنگاه سیگنال قویتری داریم. در شکل زیر نمونهای از الگوی بالا-پایین ارائه گردیده است.

- الگوی گوه (Wedge): الگوی گوه همانند روند است. خطوط روند در رسم کانال به یکدیگر همگرا شده که این نشان دهنده احتمال شکست است. الگوی گوه که بعد از روند شکل گرفته است را یک سیگنال برگشتی خوب در نظر میگیرند.

دامنه معاملاتی

دامنه معاملاتی زمانی شکل میگیرد که روند وجود ندارد و یک سقف و کف برای حرکات بازار ایجاد میشود. این سقفها و کفها دامنه حرکتی بازار را شکل میدهند که مثل یک مانع بر سر راه بازار عمل میکند. انتظار میرود که ۸۰ درصد از تلاشهای بازار برای شکست این سطوح با شکست مواجه شود و بازار مجدد در این دامنه حرکت کند.

زمانی که سقف دامنه اصلاحی شکسته شود، یک سقف بالاتر شکل میگیرد. از آنجا که معامله کردن در دامنه معاملاتی دشوار است، پس معامله گران پرایس اکشن بعد از شکل گیری اولین سقف بالاتر صبر میکنند تا دومین شکست شکل بگیرد. این یک معامله نزولی با احتمال موفقیت بالا است و وسط دامنه معاملاتی به عنوان هدف سود در نظر گرفته میشود.

این روش مناسب است زیرا اولا وسط دامنه معاملاتی به عنوان آهن ربای پرایس اکشن عمل میکند. دوما سقف بالاتر چند واحد بالاتر از سقف دامنه است و بازده بیشتری خواهد داشت. سوما اینکه طبق قانونِ دو شکست متوالی، وقتی بازار دوبار سعی کرده که یک جهت را بشکند ولی موفق نمیشود، آنگاه بازار در جهت مخالف به حرکت ادامه خواهد داد.

الگوی Barb Wire

وقتی بازار در یک دامنه معاملاتی کوتاه قرار میگیرد و اندازه شمع بزرگ است، آنگاه ممکن است سیگنال پرایس اکشن شکل بگیرد اما اعتبار و قدرت پیش بینی آن بسیار پایین است. بدین جهت بروکس یک الگوی بخصوص به نام Barb Wireرا شناسایی کرد. در این الگو چند سری شمع داریم که همپوشانی زیادی دارند و شمعهای اصلاحی را شامل میشود.

الگوی Barb Wire نشاندهنده این است که قدرت نه در دست خریدران است و نه در دست فروشندگان و هیچکدام نمیتوانند فشار ایجاد کنند. اگر معامله گر پرایس اکشن بخواهد در بازار اصلاحی سود کند باید از استراتژی مناسب برای دامنه معاملاتی استفاده کند. معاملات در خطوط حمایت و مقاومت دامنه معاملاتی انجام میشود و هدف سود قبل از اینکه قیمت به جهت مخالف برسد تعیین میشود.

جمع بندی

پرایس اکشن به زبان ساده یعنی چگونگی تغییر قیمتهاست و روشی برای تحلیل تغییرات شکل گرفته در قیمتهاست که سیگنال خرید و فروش ارائه میدهد. محبوبیت پرایس اکشن به علت اعتبار بالای آن و عدم استفاده از اندیکاتورها است. این روش یکی از متدهای تحلیل تکنیکال است زیرا عوامل بنیادی را نادیده میگیرد و عموما بر تاریخچه قیمتی دارایی تمرکز میکند. چیزی که پرایس اکشن را از سایر روشهای تحلیل تکنیکال مجزا میکند این است که تمرکز اصلی این روش بر رابطه بین قیمتهای جاری و قیمتهای گذشته است. در صورتی که سایر روشهای تحلیل تکنیکال صرفا بر تاریخچه قیمتها تأکید میکنند و حالت تاخیری دارند.

پرایس اکشن در بازارهایی واضح تر است که نقدینگی و نوسان قیمتها در بالاترین حد ممکن باشند. اما به طور کلی هر خرید و فروشی در هر بازاری به ما پرایس اکشن را نشان میدهد. به طور کلی اگر بخواهیم در یک کلمه روش پرایس اکشن را تعریف کنیم، شاید واژه “ساده” بهترین تعریف برای آن باشد (نه به این معنا که خیلی ابتدایی است و یادگیری آن کار چند روز باشد)

این روش شاید سادهترین روش معاملاتی باشد و این در حالیست که بسیار پایدار و دقیق است. تریدرهای پرایس اکشن جزو کسانی نیستند که بخواهند یک شبه میلیونر شوند، اما هنگامی که از این روش به شکل درستی استفاده کنید، به شما کمک میکند تا تریدر بهتری شوید. در حالی که شاید این روش برای معاملهگران تازه کار که از اندیکاتورهای پر زرق و برق و با ظاهر فریبنده استفاده میکنند محبوب نباشد، اما در بین معاملهگران حرفهای بسیار پرطرفدار است.

پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

در ادامه مجموعه مطالبی که در زمینه بررسی روند قیمتی سهمها تاکنون نوشته شده است، این بار قصد داریم به یکی از کاربردیترین و سادهترین روشهای پیشبینی قیمت سهام بپردازیم. پرایس اکشن یکی از پراستفادهترین روشها برای تحلیل در بازارهای بورس و فرابورس، آتی، کالا و ارزهای دیجیتال مانند بیتکوین، آیوتا و اتریوم است. از آنجایی که آموختن این روش و بکارگیری آن برای سرمایهگذاران آسان است، بسیاری از معاملهگران مبتدی نیز از چنین روشی برای پیشبینی قیمت سهم استفاده میکنند. در این نوشتار به تعریف پرایس اکشن، اجزای آن و استراتژیهای معامله با استفاده از پرایس اکشن میپردازیم.

پرایس اکشن چیست؟

پرایس اکشن چیست سوالی بود در این مقاله قصد پاسخ به آن و همچنین آموزش آن را داشتیم و امیدواریم تا اینجا مقاله به درک متفاوتی از الگوی های کندلی و همچنین معنی کندل ها در بازار فارکس و ارز دیجیتال رسیده باشید و استراتژیهای بوجود آمده از آن، بوسیله بسیاری از معاملهگران علاقهمند به تحلیلهای کوتاه مدت، مورد استفاده قرار میگیرد.

پرایس اکشن روشی است که برای تحلیل نوسانات ابتدایی قیمت بکار میرود. سیگنالهای ورود و خروج تولید شده توسط پرایس اکشن قابل اعتماد هستند و در معامله با استفاده از پرایس اکشن، الزامی به استفاده از اندیکاتورها نیست. در واقع استفاده از پرایس اکشن نوعی تحلیل تکنیکال است زیرا جنبههای بنیادی سهام را نادیده میگیرد و الویت را به تاریخچه قیمتی آن میدهد.

این تاریخچه شامل نوسانات قیمت در جهت افزایش یا کاهش، خطوط روند و سطوح حمایتی و مقاومتی میشود. پرایس اکشن به سادگی نشاندهنده این است که قیمتها چگونه تغییر میکنند. یک تحلیلگر پرایس اکشن، اندازه نسبی، شکل، موقعیت و حجم نمودارهای میلهای یا شمعی را مورد مشاهده قرار میدهد و در برخی مواقع ممکن است آنها را با اطلاعات بدست آمده از «میانگین متحرک» (Moving Average) و خطوط روند ترکیب کند.

پرایس اکشن میتواند با استفاده از نمودارهایی که قیمت را در طی زمان رسم میکنند، مشاهده و تفسیر شود. معاملهگران از نمودارهای متفاوتی برای مشاهده دقیقتر روند، «سطوح شکست» (Breakout) و معکوسشدنها بهره میگیرند. بسیاری از تحلیلگران از نمودارهای شمعی استفاده میکنند زیرا مشاهده حرکت قیمت را آسانتر میسازد.

الگوهای شمعی مانند «هارامی کراس» یا «صلیب هارامی» (Harami Cross)، «اینگالف» (Engulfing) و «۳ سرباز سفید» (Three White Soldiers) همه نمونههایی از تفسیرهای تصویری (مجسم شده) از پرایس اکشن هستند. ساختارهای شمعی دیگری نیز وجود دارند که از پرایس اکشن بوجود آمدهاند تا بتوانند تغییرات قیمت در آینده را پیشبینی کنند. این ساختارها را میتوان برای انواع دیگری از نمودارها مانند نمودارهای نقطه و شکل، نمودار جعبهای و … استفاده کرد.

علاوه بر بررسی ساختارهای شکلگرفته در نمودار قیمتی، بسیاری از تحلیلگران از دادههای پرایس اکشن برای بدست آوردن اندیکاتورهای تکنیکال استفاده میکنند. هدف آنها یافتن نظم موجود در حرکت قیمت است. حرکتی که برخی اوقات تصادفی به نظر میرسد. برای مثال، الگوی «مثلث افزایشی» (Ascending Triangle) بوجود آمده از بکار بردن خطوط روند در یک نمودار پرایس اکشن، میتواند برای پیشبینی یک شکست احتمالی استفاده شود زیرا نمودار، نشاندهنده این است که معاملهگران در دفعات متعددی قصد شکستن خط مقاومتی را داشتهاند و هر بار سریعتر و با قدرت بیشتری تلاش کردهاند تا این کار را انجام دهند.

تحلیل تکنیکال نیز به نوعی ریشه گرفته شده از پرایس اکشن است زیرا از قیمتهای گذشته برای محاسبه و سپس اتخاذ تصمیمهای معاملاتی استفاده میکند. در واقع، ساختار و الگوهای نمودارهای تحلیل تکنیکال همه بهرهگرفته از پرایس اکشن هستند. تفسیرهای روانشناسی و رفتاری و فعالیتهای وابسته به آنها، طبق نظر تحلیلگر بخش مهمی از معاملات بر پایه پرایس اکشن را شامل میشود. برای مثال، در اغلب مواقع، هیچ دو معاملهگری تحلیل یکسانی از یک پرایس اکشن معین نخواهند داشت و هرکدام از آنها تفسیر منحصربهفردی بر طبق قوانین تعریفشده و رفتاری خود، برداشت خواهد کرد.

در صورتی که در تحلیل تکنیکال برای مثال، زمانی که میانگین متحرک ۱۵ روزه بیشتر از میانگین متحرک ۵۰ روزه باشد، رفتار و عملکرد مشابهی (نگهداشتن سهام به انتظار فروختن آن در قیمت بالاتر) را از معاملهگران بسیاری شاهد خواهیم بود. با توجه اهمیت پرایس اکشن و یادگیری کاربردهای عملی آن برای انواع داراییها، اقدام به انتشار فیلم آموزش مقدماتی الگوهای هارمونیک کرده که لینک آن در ادامه آمده است.

کاربردهای معامله بوسیله پرایس اکشن

از آنجایی که پرایس اکشن برای پیشبینی قیمت و سفتهبازی بکار گرفته میشود، اشخاص حقیقی، سفتهبازان، آربیتراژگران و شرکتهای کارگزاری و معاملاتی از آن بهره میگیرند. همانطور که در مقدمه بیان شد، از پرایس اکشن میتوان برای تحلیل روند قیمتی بسیاری از اوراق بهادار مانند اوراق قرضه، سهام شرکتها و… استفاده کرد.

گام های معامله بوسیله پرایس اکشن

معاملهگران باتجربه از اقدامات متفاوتی برای تشخیص الگوهای معاملاتی، سطوح ورود و خروج و تعیین حدِ ضرر بهره میگیرند. استفاده از تنها یک استراتژی برای یک یا چند سهم ممکن است باعث از دست دادن شماری از فرصتهای معاملاتی شود. در اغلب موقعیتها از دو گام زیر برای تحلیل، بهره گرفته میشود:

- تشخیص وضعیت: در این گام، معاملهگر به تشخیص وضعیت موجود میپردازد. برای مثال، ممکن است قیمت یک سهم در حال کاهش یا افزایش یافتن باشد یا سهام به کانال قیمت معینی ورود کند یا به سادگی، روند قیمتی، در حال شکستن خطوط مقاومت یا حمایت باشد.

- تشخیص فرصتهای معاملاتی در هر وضعیت: برای مثال، هنگامی که روند قیمت یک سهم صعودی است، امکان دارد حتی از این اندازه هم بیشتر افزایش یابد و نوسانات زیادی را تجربه کند، یا اینکه بازگشت کند و کاهش یابد. این بستگی به دیدگاه تحلیلگر دارد و حتی ممکن است تحلیلگران متفاوت، برداشتهای مختلفی از وضعیتی یکسان داشته باشند.

مثال معامله بوسیله پرایس اکشن

در ادامه، ۳ مثال از معامله بوسیله پرایس اکشن را با توجه به گامهای بالا، شرح میدهیم.

- قیمت سهام خریداری شده توسط یک معاملهگر افزایش پیدا میکند و به قله قراردادی تعریف شده توسط او میرسد. در ادامه، قیمت این سهام کاهش مییابد و در سطحی پایینتر قرار میگیرد (تشخیص وضعیت). در این زمان، معاملهگر باید تصمیمگیری کند که طبق نظر او قیمت سهام در ادامه این روند به یک قله بالاتر میرسد و به صعودی بودن خود ادامه میدهد یا کاهش مییابد و «بازگشت به میانگین» (Mean Reversion) را تجربه میکند.

- معاملهگری با این فرض که حجم سهام معینی کم است و قرار نیست «شکست سطوح» (Breakout) رخ دهد، برای روند قیمتی آن کف و سقف تعیین میکند. اگر روند قیمتی در بازه تعریف شده به حرکت خود ادامه دهد (تشخیص وضعیت)، معاملهگر میتواند تصمیم بگیرد که خطوط حمایت و مقاومت خود را بر اساس این بازه تعیین کند یا اینکه زاویه دید خود را تغییر دهد و از روند قیمت انتظار شکست سطوح مقاومتی یا حمایتی را داشته باشد.

- در نمودار قیمتِ سهام خریداری شده توسط معاملهگری، شکست سطوح رخ میدهد (تشخیص وضعیت). در این زمان، او با دو فرصت معاملاتی مواجه است. شکست سطوح ادامه پیدا میکند و روند قیمتی در همان جهت پیشروی میکند یا پولبک رخ میدهد و روند به جایگاه قبلی خود باز میگردد.

همانطور که قابل مشاهده است معامله با توجه به پرایس اکشن میتواند با همراهی ابزارهای تحلیل تکنیکال انجام شود. اما تصمیم نهاییِ معاملاتی را فرد تحلیلگر تعیین میکند. پرایس اکشن این امکان را برای معاملهگر فراهم میکند که بتواند انعطاف به خرج دهد و تصمیمهای متفاوتی را اتخاذ کند.

محبوبیت معامله بوسیله پرایس اکشن

معامله با پرایس اکشن بیشتر برای معاملات با هدف کسب سود در کوتاهمدت و یا میانمدت است. بیشتر معاملهگران باور دارند که بازار یک روند تصادفی را دنبال میکند و راه سیستماتیک مشخصی برای پیدا کردن استراتژی همیشه برنده وجود ندارد. با ترکیب کردن ابزارهای تحلیل تکنیکال و روند اخیر قیمت میتوان موقعیتهایی را بسته به دیدگاه فرد تحلیلگر شناسایی کرد.

از نقاط مثبت پرایس اکشن میتوان به این مورد اشاره کرد که تحلیلگران میتوانند از استراتژیهای تعریفشده توسط خودشان بهره بگیرند و این، انعطافپذیری در معامله را برای آنها بوجود میآورد. میتوان از پرایس اکشن در انواع نرمافزارها و سامانههای معاملاتی استفاده کرد. پرایس اکشن همچنین امکان «بازآزمایی» (Backtesting) آسان هر استراتژی تعریف شده در دادههای قدیمی را فراهم میکند. یعنی شما میتوانید دادههای قدیمی را در استراتژی پرایس اکشن وارد و در صورت کارآمدی استراتژی و پیشبینیهای بدست آمده، از آن استراتژیها کمک بگیرید.

معاملهگرانی وجود دارند که همانند تصویر زیر از چندین اندیکاتور برای تحلیل استفاده میکنند. عدهای از تحلیلگران نیز نمودارهای شلوغی مانند نمودار زیر را در چند مانیتور مشاهده میکنند تا دلایل کافی و قانعکننده را برای خرید و فروش سهام معینی گردآوری کنند. زمانی که برای تحلیل فقط به روند قیمت اتکا کنید، از این پیچیدگیها رهایی مییابید. از همه مهمتر، در معامله با پرایس اکشن، معاملهگران احساس مسئولیت خواهند کرد زیرا پرایس اکشن به آنها این امکان را میدهد که خود تصمیم بگیرند و کورکورانه از قوانین پیروی نکنند.

بسیاری از نظریهها و استراتژیها که با استفاده از پرایس اکشن عملی میشوند ادعای کسب سود بالا را دارند اما معاملهگر باید آگاه باشد که تنها اخبار مثبت به گوش میرسند. خرید و فروش سهام این پتانسیل را دارد که سود بالایی بوجود بیاورد اما بستگی به فرد تحلیلگر دارد که به خوبی درک، آزمایش، انتخاب و تصمیمگیری کند و در نهایت دست به معاملهای بزند که به نظر او بهترین فرصت را برای کسب سود فراهم میکند.

باینری آپشن چیست؟

«باینری آپشن» (Binary Option) یا همان اختیار معامله، نوعی از سرمایهگذاری با شباهت زیادی به پیشبینی است و میتواند درست یا نادرست باشد. معاملهگر، در این نوع از سرمایهگذاری شرطبندی میکند که قیمت دارایی یا سهمی بعد از مدت زمان مشخصی بالاتر یا پایینتر از نقطه معینی خواهد بود یا خیر. این بازه زمانی میتواند متفاوت و بسیار کوتاه و به اندازه ۶۰ ثانیه باشد. اگر این پیشبینی صحیح باشد، سرمایهگذار مجدداً مبلغ پرداختی خود را همراه با یک پاداش دریافت خواهد کرد. اگر پیشبینی سرمایهگذار نادرست باشد، او تمام مبلغ سرمایهگذاری شده در این معامله را از دست خواهد داد.

یکی از کاربردهای بسیار مهم پرایس اکشن در انجام معاملات باینری است. با استفاده از پرایس اکشن باینری آپشن شما تمام تصمیمات خود را بر اساس نمودار قیمت سادهای اتخاذ میکنید که عاری از میانگینهای متحرک، اسیلاتورها و اندیکاتورهای شتاب روند است. برای بکاربردن این استراتژی به یک نمودار قیمتی با دورههای زمانی معین، نیاز خواهید داشت. نموداری که برای این استراتژی استفاده میشود میتواند میلهای یا شمعدانی باشد. سادگی و کاربرپسند بودن پرایس اکشن مخصوصاً برای افرادی که به تازگی به سرمایهگذاری روی آوردهاند، باعث تفاوت استراتژی پرایس اکشن باینری آپشن با سایر استراتژیها میشود.

عاملی که استفاده از پرایس اکشن را حتی محبوبتر میکند این است که با بررسی آن در «چارچوبهای زمانی» (Time Frame) مختلف، قادر خواهید بود که یک موقعیت را از زوایای متفاوتی بررسی کنید. یعنی با استفاده از چارچوبهای زمانی متنوع، هر بار دادههای جدیدی به دست شما میرسد.

اگرچه بررسی چندین چارچوب زمانی به تحلیل شما کمک خواهد کرد اما بررسی بیش از حد و مشاهده انواع چارچوبهای زمانی موجود نه تنها برای شما مفید نخواهد بود بلکه وقت شما را نیز تلف خواهد کرد و دارای نتایج خلاف انتظار است. اگر چندین نمودار در دورههای زمانی متفاوت را بررسی کنید ممکن است بیش از حد مرعوب ریسکهای احتمالی شوید و دست به هیچ معاملهای نزنید. طبیعی است که رعایت تعادل، مخصوصاً برای سرمایهگذاران مبتدی کمی دشوار باشد.

محورهای اصلی پرایس اکشن

پیش از بررسی استراتژیهای معامله با پرایس اکشن باید با محورهای اصلی آن آشنا شویم. اگر بتوانید این موارد را در نمودار تشخیص دهید و ارتباط بین آنها را درک کنید تا حد زیادی در تحلیل پرایس اکشن موفق خواهید بود. توجه داشته باشید که این عبارات ممکن است ساده به نظر برسند اما علل به وجود آمدن آنها پیچیده است. در ادامه به تعریفی ساده از مهمترین محورهای بوجودآورنده پرایس اکشن میپردازیم.

نمودار شمعی چیست؟

مانند نمودار میلهای، نمودار شمعی یا «نمودار شمعدانی» (Candlestick) نشاندهنده قیمت بالا، قیمت باز شدن، قیمت بسته شدن و قیمت پایین است. قیمت بالا، بیشترین قیمتی است که سهام مورد نظر در دوره معین تحلیل داشته است. قیمت پایین، تعریفی کاملاً مخالف تعریف قیمت بالا را دارد. قیمت بسته شدن، آخرین قیمت معامله سهام است. قیمت باز شدن، کاملاً برخلاف قیمت بسته شدن، به قیمت اولین معامله سهام در دوره معین اشاره میکند.

همانطور که در تصویر بالا اجزای نمودار شمعی را مشاهده میکنید، بدنه نمودار نشاندهنده بازه قیمت در یک دوره معین تحلیل است. برای مثال، اگر معاملهگر به صورت هفتگی تحلیل کند، هر شمع نشاندهنده پرایس اکشن در یک هفته است و بدنه هر شمع اختلاف بین قیمت معادله سهم در ابتدا و انتهای هفته را نشان میدهد. اگر در نمودار سیاه و سفید، بدنه شمع، سیاه یا در نمودار رنگی، بدنه شمع، قرمز باشد، یعنی قیمت باز شدن بیشتر از قیمت بسته شدن بوده است.

روند گاوی چیست؟

«روند گاوی» (Bullish Trend) هنگامی مشاهده میشود که قیمتها در حال افزایش و نمودار صعودی باشد. روند گاوی مشاهده شده در تحلیل یعنی قیمت سهمهای شرکت مورد نظر در حال افزایش است. در این مواقع، سرمایهگذاران اطمینان دارند که روند صعودی ادامه خواهد داشت. در واقع روند گاوی را زمانی مشاهده میکنیم که مجموعه شمعها در حال افزایش به سمت راست باشند. برای درک بهتر، خطی را با زاویه ۴۵ درجه مجسم کنید.

روند خرسی چیست؟

«روند خرسی» (Bearish Trend) هنگامی مشاهده میشود که قیمتها در حال کاهش و نمودار نزولی باشد. در روند خرسی قیمتها به صورت مداوم در حال کاهش یافتن هستند. این روند نزولی به دلیل باور معاملهگران به نزولی شدن آن بیشتر از این هم سقوط خواهد کرد. ساختار روند خرسی، مخالف ساختار روند گاوی است. در این زمان، خط روند در زوایهای ۳۱۵ درجه قرار میگیرد.

بازار خنثی چیست؟

«بازار خنثی» (Flat market) بر خلاف بازارهای رونددار، نه روند صعودی و نه روند نزولی دارد. درواقع سهامی که در بازار خنثی مبادله میشود، قیمت ثابتی دارد و تغییرات اندکی را تجربه میکند. بازار ممکن است در مدتی که سرمایهگذاران منتظر دریافت خبری از شرکت عرضهکننده سهام هستند، همچنان خنثی باقی بماند. طبق نظر «معاملهگر هیکین آشی» (Heikin Ashi Trader)، نویسندهای با بیش از ۱۵ سال سابقه در زمینه بازار آتی و «بازار فارکس» (Forex Market)، بازار در حدود ۷۰ درصد از مواقع در حالت بسر میبرد. احتمال از دست دادن پول در بازارهای خنثی بسیار بالاست زیرا انتظارات معاملهگر و رفتار بازار همسو نیستند.

خط حمایت چیست؟

«خط حمایت» (Support Level) یا سطح حمایتی، قسمتی در نمودار است که انتظار داریم روند نزولی به محض مواجهه با آن، توقف کند. خط حمایت به علت افزایش تقاضا یا انگیزه خریداران بوجود میآید. زمانی که قیمت سهم کاهش پیدا کند، تقاضا برای آن افزایش پیدا میکند که موجب شکلگیری خط حمایت میشود. روند قیمتی سهم ممکن است از خط حمایتی پایینتر رود و تا سطح حمایتی دیگری ادامه پیدا کند.

خط مقاومت چیست؟

«خط مقاومت» (Resistance Level) یا سطح مقاومت بخشی در نمودار است که قیمتهای در حال افزایش توقف میکنند و جهت حرکت خود را تغییر میدهند و کاهش مییابند. سطح مقاومتی به مثابه مانعی است که از بیشتر شدن قیمتها جلوگیری میکند. قیمتها ممکن است در نهایت سطح مقاومتی را بشکنند و در ادامه به خط مقاومتی دیگری دست پیدا کنند.

استراتژیهای معامله با پرایس اکشن

در ادامه ۵ مورد از مهمترین استراتژیهای معامله با پرایس اکشن را به همراه نمودار بررسی میکنیم:

- اوتساید بار خارج از خط حمایتی یا مقاومتی

- اسپرینگ در خط حمایتی

- اینساید بار پس از شکست سطوح

- شمعهای سایه بلند

- اندازهگیری طول سوئینگهای قبلی

اوتساید بار خارج از خط حمایتی یا مقاومتی

«اوتساید بار» (Outside Bar) یا شمع بیرونی، شمعی است که قیمت بالای آن بیشتر از قیمت بالای شمع قبلی و قیمت پایین آن کمتر از قیمت پایین شمع قبلی باشد. بنابراین، شمع بیرونی شمع قبلی خود را میپوشاند. زمانی شمع بیرونی صعودی داریم که قیمت سهام افزایش پیدا کند و قیمت بسته شدن شمع بیرونی بیشتر از قیمت بالای شمع قبلی خود باشد. نمونه نزولی این مثال به شکل زیر اما پرایس اکشن آن برعکس خواهد بود. در تصویر زیر شاهد اوتساید بار بزرگی بعد از شکسته شدن خط حمایتی هستیم.

در اینجا فقط به دنبال یافتن اوتساید بار و نقطه ورود و انجام معامله نیستیم. همانطور که در نمودار بالا مشاهده میکنید، بهترین حالت برای معامله این است که اوتساید بار بعد از شکستی بزرگ در روند، مشاهده شود. در نمودار بالا که چارچوب زمانی ۵ دقیقهای دارد، قبل از شکست روند، به مدت سه ساعت شاهد روند گاوی بودیم. بعد از شکست خط حمایت، یک شمع بیرونی نزولی داشتیم که در ادامه آن، فروشِ سریع رخ داد.

اسپرینگ در خط حمایتی

«اسپرینگ» (Spring) یک شکست جعلی به سمت پایین است. اسپرینگ را جهش نیز مینامند زیرا پس از وقوع آن، قیمتها به صورت جهشی به روند قبلی خود باز میگردند. زمانی شاهد اسپرینگ هستیم که قیمت سهام به کران پایین یک بازه میرسد و پس از آن، سریع به ناحیه معاملاتی باز میگردد و یک روند جدید را شروع میکند.

بعضی از معاملهگران از حجم برای تشخیص اسپرینگ در نمودار استفاده میکنند اما در اینجا تاکید بر نمودار شمعدانی و پرایس اکشن است. یک تفسیر غلط از اسپرینگها این است که معاملهگران منتظر بمانند که آخرین سوئینگ پایینتر از خط حمایتی قرار بگیرد. زمانی که قیمت یک سهام یا دارایی در مدت زمان معینی (معمولاً کمتر از ۲۰ دوره) به حد پایینی برسد، «نقطه پایینی سوئینگ» (Swing Low) را مشاهده می کنیم. این اتفاق زمانی رخ میدهد که قیمت پایین دوره فعلی ما در نمودار، کمتر از تمام قیمتهای کندل استیکهای اطراف باشد. برای شفافیت، لازم است بیان شود که اسپرینگ هنگامی به وقوع میپیوندد که قیمت سهم به ۱ تا ۲ درصد نقطه پایینی سوئینگ برسد.

برای درک بهتر این مفهوم به تصویر زیر توجه کنید. در تصویر زیر، شاهد نقطه «بازآزمایی» (Retest) هستیم. در بازآزمایی، قیمتها پس از یک وقفه، با تغییر جهت و بازگشت به سطحی که در آن شکسته شدهاند، آزمایش میکنند که آیا این سطح، از پیشروی آنها جلوگیری میکند یا خیر. در تصویر زیر توجه کنید که چگونه سوئینگ قبلی (با پیکان بلندتر نشان داده شده) پایینتر از خط حمایتی قرار نگرفته است. میتوانستید با استفاده از پرایس اکشن از بازگشت سهام و معکوس شدن روند قیمت آگاه شوید.

اینساید بار پس از شکست سطوح

«اینساید بار» (شمع درونی) زمانی اتفاق میافتد که تعداد زیادی کندل استیک به صورت گروهی در کنار یکدیگر قرار گرفته باشند و همزمان روند قیمت شروع به پیچیدن به دور خطوط حمایتی یا مقاومتی کند. در زمان بروز این اتفاق، معاملهگرانی که بر بازار غلبه دارند، سهام را سرکوب میکنند تا سهم بیشتری جمعآوری شود. برای مشاهده اینساید بار بعد از یک شکست به نمودار زیر توجه کنید.

نمودار بالا منحصر به فرد است زیرا در آن شاهد شکست روند قیمتی یک سهام بعد از چهارمین تلاش هستیم. پس از این اینسایدبارها، قیمت سهام در نمودار بالا به اندازه ۲۰ درصد در یک روز معاملاتی افزایش پیدا میکند. لطفاً توجه داشته باشید که شمعهای درونی میتوانند قبل از یک شکست هم مشاهده شوند. در صورت بروز این اتفاق، این احتمال تقویت میشود که سهم در نهایت خط مقاومت را خواهد شکست. اینسایدبارها در تعیین حد ضرر به شما کمک میکنند. شما میتوانید به جای استفاده از اندیکاتور یا قیمت پایین یک کندل استیک، از اینسایدبارها برای تعیین حد ضرر بهره بگیرید.

شمعهای سایه بلند

«شمعهای سایه بلند» (Long Wick Candles) یکی از محبوبترین نقاط نشاندهنده استراتژی ورود برای معاملهگران است. این ساختارها حاوی یک وقفه بزرگ صعودی یا نزولی است که در ادامه آن پیشروی قابل توجهی وجود دارد و پس از آن قیمت برگشت میکند. در تصویرهای زیر میتوانید ۲ نمونه از شمعهای سایه بلند را مشاهده کنید. دلیل بوجود آمدن این ساختار در نمودار این است که تعداد زیادی معاملهگر در زمان نامناسبی دست به معامله زدهاند که باعث شده همه آنها سهام را نه خریداری کنند و نه بفروشند و صرفاً آن را نگهداری کنند. بنابراین، قیمت سهام تا حد بیارزش شدن آن کاهش مییابد.

فشار جهت مخالف نیز به صورت نسبی ضعیف خواهد بود، پس چیزی که نمیتواند به سمت پایین رود، به سمت بالا حرکت میکند. این باعث میشود که در بازآزمایی، فشار به سمت بالا وارد شود. ممکن است درک این توضیحات کمی دشوار باشد، برای فهم بهتر این مطلب به تصویر زیر توجه کنید. با توجه به نمودار بالا مشاهده کنید که این سهم پیش از اینکه روند قیمت پایینتر از سایه پایینی کندل استیک مشخص شده با پیکان کوتاه قرار بگیرد، تعداد زیادی اینساید بار داشته است. بعد از این اتفاق، قیمت سهام در طی روز بیشتر سقوط میکند.

اندازه گیری طول سوئینگ های قبلی

آیا تا به حال شنیدهاید که روند، خود را تکرار میکند؟ به عنوان یک معاملهگر ممکن است اجازه دهید که در حین تحلیل، احساسات و امید بر منطق شما غلبه کنند. معاملهگرانی در بازار وجود دارند که با خرید و فروش و تحلیل مداوم سهمهای معینی به نوعی بازار آن را کنترل میکنند. برای اینکه به درک بهتری از پرایس اکشن برسید بهتر است که سوئینگهای قبلی آن را بسنجید. در زمان تحلیل، ممکن است درصدهای مشابهی از تغییر قیمت را در نمودار مشاهده کنید. برای مثال ممکن است ۵ حرکت قبلی یک سهم ۵ تا ۶ درصد تغییر داشته باشند.

اگر با توجه به سوئینگها به معامله بپردازید امکان دارد درصدهایی در بازه ۱۸ تا ۲۰ را مشاهده کنید. توجه کنید که نباید انتظار دو یا سه برابر شدن سوئینگ را در مقایسه با سوئینگهای قبلی داشته باشید. بازار ممکن است بیکران به نظر برسد، با اینحال بهتر است که به جای تلاش بدون تفکر برای کسب سود قابل ملاحظه، با در نظر گرفتن استراتژیها دست به معامله بزنیم. در بلندمدت، معاملهگران صبور برنده میدان خواهند بود. برای درک بهتر این مفهوم به نمودار زیر توجه کنید.

همانطور که مشاهده میکنید، سهم مورد نظر در دوره زمانی ۱۰ماهه تعداد زیادی سوئینگ را تجربه کرده، اگرچه هر سوئینگ به طور میانگین بین ۶۰ تا ۸۰ سنت بوده است. تصویر بالا نشاندهنده نمودار روزانه سهام است اما میتوانید رابطه قیمتی یکسانی را در هر چارچوب زمانی دیگری نیز مشاهده کنید.

به عنوان یک معاملهگر آیا به نظر شما منطقی است که با توجه به سوئینگها انتظار سود ۲، ۳ یا ۴دلاری را از این معامله داشته باشید؟ در نقطهای از نمودار این اتفاق خواهد افتاد اما قبل از وقوع آن شاهد تعداد بیشتری سوئینگ ۶۰ تا ۸۰ سنتی خواهیم بود. در همین نمودار به تنهایی بیش از ۵ سوئینگ ۶۰ تا ۸۰ سنتی مشاهده میشود. اگر شما معاملات خود را در هرکدام از این سوئینگها با موفقیت انجام دهید به طور خلاصه، بدون اینکه خود را دچار دشواری یا ریسک کنید، سود کسب خواهید کرد.

آموزش الگو های هارمونیک در تحلیل تکنیکال

تمام معاملهگران میتوانند از یادگیری پرایس اکشن بهره ببرند. آموختن چگونگی خواندن و تفسیر حرکتهای روند قیمتی میتواند به نوبه خود یک سیستم معادلاتی باشد. قبل از اینکه به یادگیری استراتژیهای جدید پرایس اکشن بپردازید، مطمئن شوید که آنها برای شما سودآور هستند. تحلیل کردن پرایس اکشن به شدت تحت تاثیر نظر فرد معاملهگر و دیدگاههای اوست. همان طور که اشاره کردیم، بسیار متداول است که دو معاملهگر در حین تحلیل پرایس اکشن یکسانی، به نتیجه متفاوتی دست یابند. معاملهگری ممکن است یک روند نزولی را مشاهده کند و معاملهگر دیگری با تحلیل همان پرایس اکشن، انتظار بهبود احتمالی در وضعیت سهام را در آینده نزدیک داشته باشد.

البته دوره زمانی که معاملهگران برای تحلیل استفاده میکنند تاثیر زیادی روی نتیجه تحلیل آنها می گذارد زیرا امکان دارد یک سهم در دوره روزانه روند نزولی و در دوره ماهانه روند صعودی داشته باشد. توجه داشته باشید که پیشبینیهای صورتگرفته با استفاده از پرایس اکشن، فارغ از دوره زمانی آنها، مخاطرهآمیز هستند. هرچه از ابزارهای بیشتری استفاده کنید تا اطمینان شما نسبت به پیشبینیتان افزایش یابد، بهتر است. در نهایت بخاطر داشته باشید که حرکتهای قیمتی یک سهم در گذشته الزاماً ضمانتی بر نحوه حرکت آن در آینده نیست.

معاملات با احتمال سود بالا همچنان شکبرانگیز هستند و معاملهگران باید با در نظر داشتن میزان ریسک به سمت پاداش احتمالی حرکت کنند. در نهایت، پرایس اکشن میتواند یک روش خوب برای معامله باشد اما برای یادگیری آن به زمان و تمرین نیاز است.